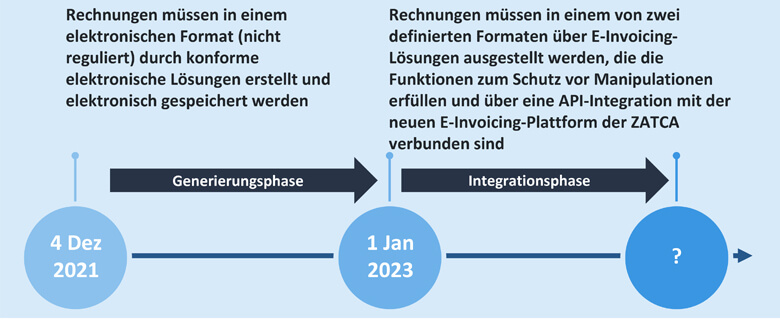

Saudi-Arabien führt ab 4. Dezember 2021 E-Invoicing (FATOORAH) in 2 Phasen verpflichtend ein

Die allgemeine saudische Steuerbehörde “General Authority of Zakat and Tax (GAZT)”, die nun mit der allgemeinen Zollbehörde zur “Customs Authority to ‘Zakat, Tax and Customs Authority’ (ZATCA)” zusammengeführt wurde, hat am 28. Mai 2021 die endgültige E-Invoicing-Verordnung veröffentlicht, die elektronische Rechnungen für B2B-, B2G- und B2C-Transaktionen in zwei Phasen vorschreibt:

- Phase eins tritt ab 4. Dezember 2021 in Kraft

- Phase zwei startet am 1. Januar 2023

Die Verordnung zur elektronischen Rechnungsstellung befand sich zuvor, seit April 2021, in einem Abstimmungsprozess. Aber abgesehen vom Starttermin der zweiten Phase, der ursprünglich der 1. Juni 2022 war, wurde nicht viel geändert.

Umfang des E-Invoicing-Mandats

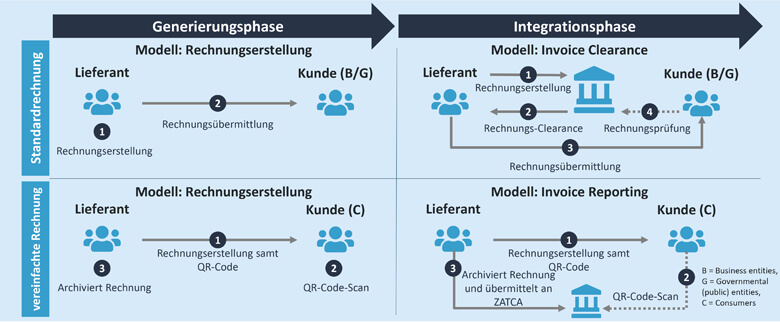

Das E-Invoicing-Mandat in Saudi-Arabien umfasst sogenannte „Standard Tax Invoices“ (oder „Standardrechnungen“) und „Simplified Tax Invoices“ (oder „vereinfachte Rechnungen“) sowie die mit jeder der beiden Rechnungsarten verbundenen Belastungs- oder Gutschriftsanzeigen.

- Standard Tax Invoices werden für B2B und B2G eingesetzt.

- Simplified Tax Invoices werden für B2C-Transaktionen verwendet.

Ansässige Steuerpflichtige sind gemäß der Verordnung verpflichtet, für inländische Transaktionen elektronische Rechnungen zu erstellen, was grenzüberschreitende Rechnungen und nicht ansässige Steuerpflichtige für Mehrwertsteuerzwecke ausschließt.

Je nachdem, in welcher Phase man sich befindet, variieren die Anforderungen an das Format, den Inhalt, die Sicherheitsmaßnahmen und das CTC-System für die zwei Arten von Rechnungen.

Saudi-Arabien verlangt die Aufbewahrung von elektronischen Rechnungen in einem elektronischen Format innerhalb der Grenzen des Königreichs.

Saudi-Arabien E-Invoicing Phase 1 – Die „Generierungsphase“

Die Phase 1 der E-Invoicing-Verpflichtung tritt am 4. Dezember 2021 in Kraft. Die Generierungsphase soll einen reibungslosen Start ohne zentrale E-Invoicing-Plattform ermöglichen. In dieser Phase geht es darum, die Ausstellung handschriftlicher Rechnungen und die Papieraufbewahrung zu vermeiden und – natürlich – die Steuerpflichtigen auf Phase 2 vorzubereiten.

In Phase 1 müssen Steuerzahler

- Rechnungen in einem elektronischen Format erzeugen,

- durch konforme elektronische Lösungen, die On-Premises, in der Cloud oder im Hybridmodus betrieben werden können,

- E-Rechnungen elektronisch speichern und

- eine Kopie der Rechnung an den Käufer senden.

Das elektronische Rechnungsformat ist nicht reglementiert, solange der Inhalt den Anforderungen der Standard-Rechnung oder der vereinfachten Rechnung entspricht. Vereinfachte Rechnungen müssen z. B. einen Quick Response Code (QR-Code) enthalten, der vom elektronischen E-Invoicing-System generiert wird. QR-Codes ermöglichen es den Verbrauchern, relevante Rechnungsdaten aus dem QR-Code mit dem Mobiltelefon einzuscannen.

Wenn Sie jetzt zum ersten Mal elektronische Rechnungen in Saudi-Arabien einsetzen, empfiehlt es sich, eines der Formate, die in Phase 2 verpflichtend werden, zu implementieren, um sich optimal vorzubereiten.

Die E-Invoicing-Lösungen müssen bestimmte Sicherheitsanforderungen erfüllen, z. B. das Verbot von unkontrollierten Benutzerzugriffen, Datenmanipulationen, das Zurücksetzen des Zählers für die fortlaufende Rechnungsnummerierung usw. Hinsichtlich der Manipulationssicherheit und des Schutzes vor Missbrauch bleibt vorerst unklar, wann und wie die Behörden diese Maßnahmen prüfen und zertifizieren werden.

Saudi-Arabien E-Invoicing Phase 2 – Die „Integrationsphase“

Die Integrationsphase erfordert die Integration der E-Invoicing-Lösungen mit der neuen zentralen E-Invoicing-Plattform der ZATCA für Continuous Transaction Controls (CTC). Diese zweite Phase wird ab dem 1. Januar 2023 in Wellen starten. Die Steuerzahler, die von den Wellen betroffen sind, werden ein halbes Jahr vor dem Stichtag der Welle benachrichtigt.

In Phase 2

- müssen Rechnungen in einem von zwei vorgeschriebenen Formaten ausgestellt werden

-

- Der Saudi-Arabischen XML-Rechnung, die auf der UBL 2.1-Syntax und den Rechnungsdefinitionen aus der EN 16931 basiert, eingegrenzt durch die Bestimmungen von Saudi-Arabien.

- Der PDF/A-3-Rechnungsdatei mit eingebetteter saudi-arabischer XML-Rechnung (gleiches Konzept, wie es z. B. ZUGFeRD in Deutschland und Factur-X in Frankreich verwenden – abgesehen von der CII-Syntax anstelle von UBL in Saudi-Arabien).

- E-Invoicing-Lösungen müssen Manipulationsschutzkriterien erfüllen, z. B. kryptografischer Stempel (digitale Signatur), Hash-Wert als Universally Unique Identifier (UUID).

- Rechnungen müssen mit der neuen E-Invoicing-Plattform des ZATCA integriert werden. Zu diesem Zweck muss die konforme E-Invoicing-Lösung über eine API-Integration mit der E-Invoicing-Plattform verbunden werden.

Zusammenfassung

Das Königreich Saudi-Arabien folgt dem globalen Trend zum verpflichtenden CTC-E-Invoicing und E-Reporting. Es führt bis 2023 eine neue Abrechnungsplattform ein. Während der anfänglichen Vorbereitungsphase, die am 4. Dezember 2021 beginnt, müssen E-Rechnungen über konforme E-Invoicing-Systeme erstellt und elektronisch gespeichert werden.

Ab dem 1. Januar 2023 müssen sich ausgewählte Steuerzahler in Wellen auf die Phase 2, auch „Integrationsphase“ genannt, vorbereiten. In dieser Phase wird die neue zentrale E-Invoicing-Plattform verpflichtend für die elektronische Rechnungsabwicklung und das E-Reporting in Echtzeit eingeführt.

Die Herausforderung besteht – wie immer – in der Berücksichtigung und Umsetzung der individuellen rechtlichen Anforderungen des jeweiligen Landes,

- ohne sich mit mehreren verschiedenen lokalen Anbietern in den beteiligten Ländern auseinandersetzen zu müssen,

- die Erfüllung der verschiedenen technischen Anforderungen bei der Eingangs- und Ausgangsfakturierung, wie z. B. vorgeschriebene Datenformate und Kommunikationswege,

- und gleichzeitig eine einfache und zuverlässige Anbindung an die jeweiligen ERP-Systeme zu gewährleisten.

Mit der SEEBURGER BIS E-Invoicing Solution lässt sich die Verarbeitung von Eingangs- und Ausgangsrechnungen steuern. Sie bietet außerdem Erweiterungen für eine tiefe Prozessintegration in beliebige ERP-Systeme. Dazu gehört auch die nahtlose Integration von SAP S/4HANA über die SAP API Business Hub. Wir sind ein etablierter Anbieter von Cloud-Services mit langjähriger Erfahrung, wenn es um die vielfältigen E-Invoicing-Anforderungen in verschiedenen Ländern der EU und anderswo geht und erfüllen diese mit einer Lösung aus einer Hand.

Webcast-On-Demand

Erfahren Sie mehr über die E-Invoicing Anforderungen in unserem Webcast-On-Demand!

Vielen Dank für Ihre Nachricht

Wir freuen uns über Ihr Interesse an SEEBURGER

Haben Sie Fragen oder Anmerkungen?

Wir freuen uns hier über Ihre Nachricht.

Ein Beitrag von: Gerrit Onken

Gerrit Onken ist seit 2010 bei SEEBURGER als Produktmanager für Softwareanwendungen und für den Bereich Elektronischer Datenaustausch (EDI) tätig. Seine Schwerpunkte sind Lösungen für SAP, elektronische Rechnungsstellung (E-Invoicing) und die Digitalisierung von geschäftlichen und technischen Prozessen für global agierende Kunden. Ursprünglich gelernter Bankkaufmann, absolvierte Gerrit Onken ein Studium der Betriebswirtschaftslehre mit den Schwerpunkten Industriemanagement und Wirtschaftsinformatik. Nach seiner Tätigkeit in der Finanzbranche arbeitete er von 2004 bis 2010 als Manager und Projektleiter bei einer der fünf größten Unternehmensberatungen mit internationalen BPOs in der Banken- und Automobilbranche.